Реферат: Управление предприятиями торговли

Реферат: Управление предприятиями торговли

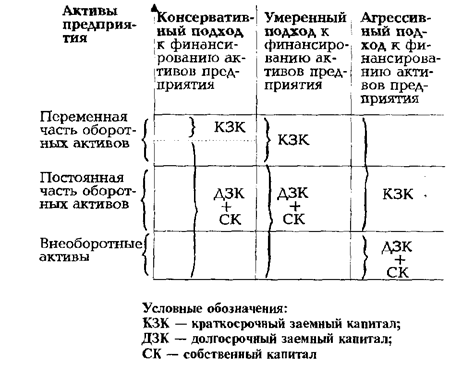

Существует три принципиальных подхода к финансированию различных групп активов торгового предприятия (рис. 13).

Рис. 13. Принципиальные подходы к финансированию активов торгового предприятия.

а) Консервативный подход к. финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы, постоянная часть оборотных активов и половина переменной части оборотных активов. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель финансирования активов обеспечивает высокий уровень финансовой устойчивости предприятия в процессе его развития.

б) Умеренный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы и постоянная часть оборотных активов, в то время как за счет краткосрочного заемного капитала - весь объем переменной части оборотных активов. Такая модель финансирования активов обеспечивает приемлемый уровень финансовой устойчивости предприятия.

в) Агрессивный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться только внеоборотные активы, в то время как все оборотные активы должны финансироваться за счет краткосрочного заемного капитала (по принципу: текущие активы должны покрываться текущими обязательствами). Такая модель финансирования активов создает серьезные проблемы в обеспечении платежеспособности и финансовой устойчивости предприятия, хотя позволяет осуществлять торговую деятельность с минимальной потребностью в собственном капитале.

В зависимости от своего отношения к финансовым рискам владельцы или менеджеры торгового предприятия избирают один из рассмотренных вариантов финансирования активов. Учитывая, что на современном этапе долгосрочные займы и ссуды торговым предприятиям практически не предоставляются, избранная модель финансирования активов будет представлять соотношение собственного и заемного (краткосрочного) капитала, т.е. оптимизировать его структуру с этих позиций.

4. Оптимизация структуры капитала по критерию его стоимости. Стоимость капитала представляет собой среднюю цену, которую торговое предприятие платит за его привлечение из различных источников.

Капитал торгового предприятия формируется за счет разных источников. Соответственно дифференцируется и стоимость его привлечения из отдельных источников. Так, стоимость привлечения капитала за счет собственных внутренних источников оценивается отношением суммы чистой прибыли к сумме собственного капитала в процентах;

стоимость привлечения капитала за счет собственных внешних источников - отношением суммы выплат доходов (дивидендов, процентов) к сумме вложенного капитала в процентах; стоимость привлечения финансового кредита - размером процентов за кредит; стоимость привлечения товарного кредита - размером ценовой скидки в процентах при поставках товаров с немедленным расчетом; стоимость привлечения устойчивых пассивов приравнена к нулю.

В процессе оптимизации структуры капитала по этому критерию исходят из возможностей минимизации средневзвешенной стоимости капитала торгового предприятия. Этот показатель на предприятиях торговли рассчитывается по следующей формуле:

Сквнут х Усвнут + Сквнеш х Усвнеш + ЗКф х Узф + ЗКт х УКт

ССК = ----------------------------------------------------------------------------------,

100

где ССК - средневзвешенная стоимость капитала торгового предприятия;

СКвнут - стоимость привлечения капитала за счет собственных внутренних источников, в %;

УСвнут - удельный вес капитала, привлеченного за счет собственных внутренних источников, в %;

СКвнеш - стоимость привлечения собственного капитала за счет внешних источников, в %;

УСвнеш - удельный вес собственного капитала, привлеченного за счет собственных внешних источников, в %;

ЗКф - стоимость привлечения финансового кредита, в %;

УЗф - удельный вес заемного капитала за счет привлечения финансового кредита;

ЗКт - стоимость привлечения товарного кредита, в %;

УЗт - удельный вес заемного капитала за счет привлечения товарного кредита.

Эта формула может быть расширена за счет показателей использования других источников формирования капитала.

Структура капитала, обеспечивающая минимизацию его средневзвешенной стоимости, будет характеризовать ее оптимальность по этому критерию.

5. Оптимизация структуры капитала по критерию эффективности его использования. В качестве показателя этой эффективности принимается уровень рентабельности собственного капитала.

Для измерения эффективности использования капитала при различном соотношении его собственной и заемной части используется показатель «финансовый леверидж». С его помощью измеряется эффект, заключающийся в повышении рентабельности собственного капитала при увеличении доли заемного капитала в общей его сумме. При расчете эффекта финансового левериджа используется следующая формула:

ЗК

ЭФЛ = (Ра – ПС) х ---------,

СК

где ЭФЛ - эффект финансового левериджа, заключающийся в приросте рентабельности собственного капитала, в %;

Pa - уровень рентабельности активов торгового предприятия, в %;

ПС - средняя ставка процента за кредит (по всем видам кредита, используемого предприятием);

ЗК - сумма (или удельный вес) заемного капитала;

СК - сумма (или удельный вес) собственного капитала.

Как видно из приведенной формулы, она имеет две составляющие, которые носят следующие названия:

1) Дифференциал финансового левериджа (Pa — ПС), который характеризует разницу между уровнем рентабельности активов предприятия и средним уровнем ставки процента за используемый кредит.

2) Коэффициент финансового левериджа или коэффициент финансирования (ЗК / СК), который характеризует объем заемного капитала, приходящегося на единицу собственного капитала торгового предприятия.

Выделение этих составляющих позволяет целенаправленно управлять увеличением эффекта финансового левериджа при формировании структуры капитала.

Так, если дифференциал финансового левериджа имеет положительное значение, то любое увеличение коэффициента финансового левериджа будет приводить к росту его эффекта. Соответственно, чем выше дифференциал финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Однако, рост эффекта финансового левериджа имеет определенные пределы. Снижение уровня финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска его банкротства, что вынуждает кредиторов увеличивать уровень ставки процента с учетом премии за дополнительный финансовый риск невозврата кредита. При определенном (высоком) коэффициенте финансового левериджа его дифференциал может быть сведен к нулю (при котором использование заемного капитала не дает прироста рентабельности собственного капитала). Более того, в отдельных случаях дифференциал финансового левериджа может иметь отрицательную величину, при которой рентабельность собственного капитала снизится (часть прибыли, генерируемой собственным капиталом, будет уходить на оплату используемого заемного капитала по высоким ставкам процента).

Таким образом, увеличение коэффициента финансового левериджа (коэффициента финансирования) целесообразно при условии, что его дифференциал > 0. Рост коэффициента финансового левериджа fipu отрицательном значении его дифференциала ведет к снижению рентабельности собственного капитала.

Многовариантный расчет эффекта финансового левериджа позволяет определить оптимальную структуру капитала с позиций наиболее эффективного его использования, т.е. выявить границу предельной доли использования заемного капитала для каждого конкретного торгового предприятия.

С учетом рассмотренных трех критериев оптимизации формируется окончательный вариант финансовой структуры капитала торгового предприятия в предстоящем периоде.

Управление формированием собственных финансовых ресурсов.

Управление формированием собственных финансовых ресурсов представляет собой процесс обеспечения их привлечения из различных источников в соответствии с потребностями развития торгового предприятия в предстоящем периоде. Основная цель этого управления состоит в формировании необходимого уровня самофинансирования производственного развития предприятия.

Процесс управления формированием собственных финансовых ресурсов включает следующие основные этапы (рис. 14).

1. Анализ формирования собственных финансовых ресурсов в предплановом периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития торгового предприятия.

На первой стадии анализа изучаются общий объем прироста собственных финансовых ресурсов, соответствие темпов прироста собственного капитала темпам прироста активов и товарооборота торгового предприятия, динамика удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов предприятия в предплановом периоде.

На второй стадии анализа рассматриваются источники формирования собственных финансовых ресурсов. В первую очередь изучается соотношение внешних и внутренних источников формирования собственных финансовых ресурсов; затем в разрезе каждой из указанных групп рассматривается удельный вес конкретных источников их формирования, рассчитывается стоимость привлечения собственного капитала за счет различных источников.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22